Economia

Politica monetaria e tassi di interesse: il rebus dello yen giapponese

L'improvviso rafforzamento dello yen, sospettato di essere un intervento sul mercato dei cambi, ha messo in difficoltà le autorità: ecco perchè

Il rebus dello yen per la BoJ

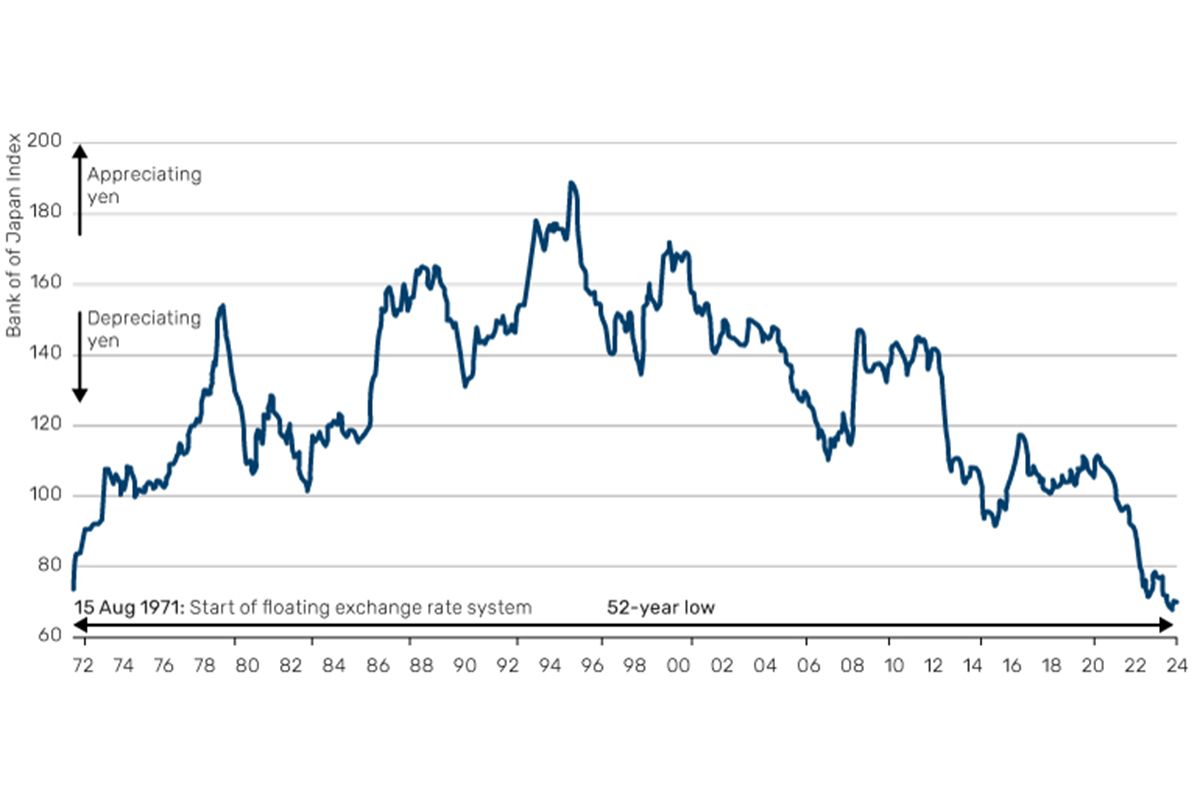

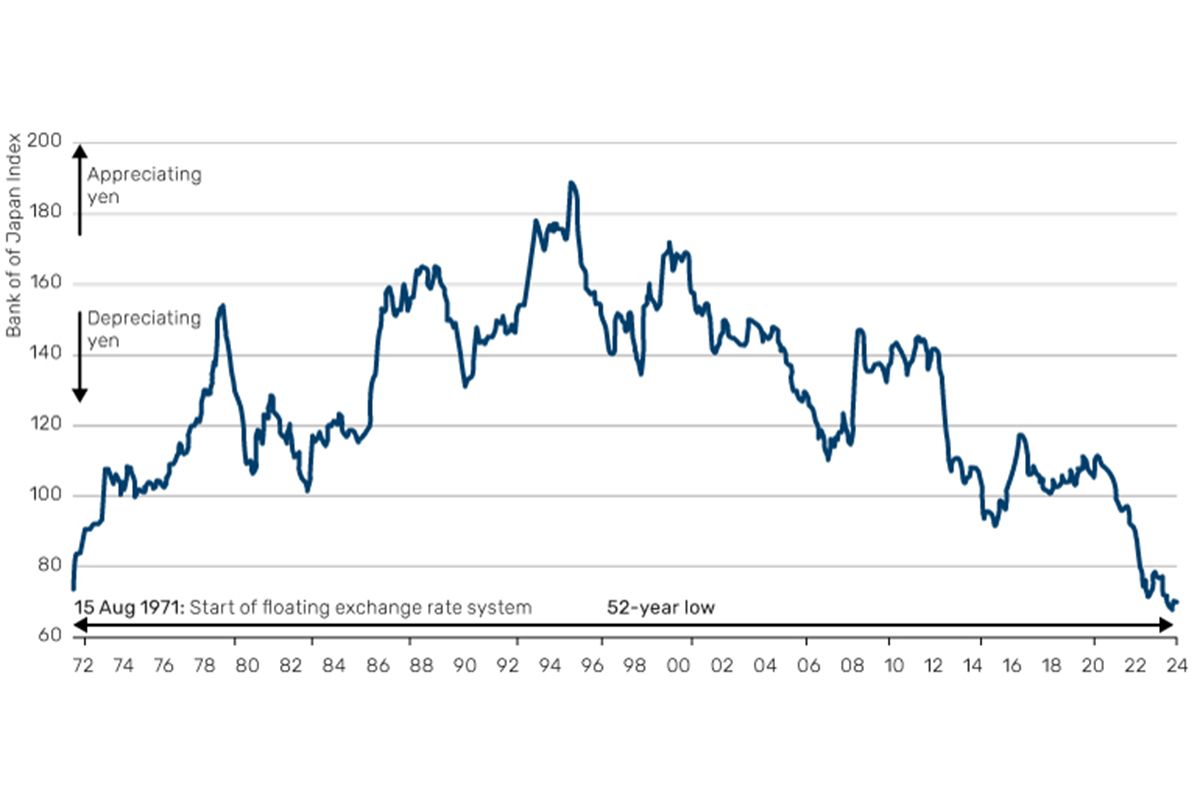

L'improvviso rafforzamento dello yen di qualche giorno fa, sospettato di essere un intervento sul mercato dei cambi, ha evidenziato il disagio delle autorità per il ritmo con cui la valuta si è indebolita quest'anno. Su una base ponderata per il commercio, lo yen è ora la valuta più debole dall'introduzione del tasso di cambio fluttuante alla fine di Bretton Woods.

Il rebus dello yen per la BoJ

Il rebus dello yen per la BoJ

Qualsiasi azione della banca centrale comporta ora un attento bilanciamento tra l'attenuazione della volatilità a breve termine, l'inasprimento della politica monetaria a più lungo termine e la giusta retorica per non spaventare i mercati.

La debolezza dello yen è ora su livelli tali da essere percepita come ampiamente negativa e problematica e gli svantaggi stanno superando i vantaggi percepiti in precedenza per le esportazioni. Il mese scorso la Camera di Commercio di Tokyo si è lamentata dell'impatto dello yen debole sui costi delle imprese più piccole e le grandi aziende, riunite nell’associazione Keidanren, le compagnie aeree e i rivenditori al dettaglio sono preoccupati che lo yen debole sia un freno per il business. Ai cittadini che votano non piace che il costo della vita aumenti a causa di pressioni inflazionistiche interne ed esterne. Il Giappone, in quanto importatore netto di energia, ha dovuto sovvenzionare le bollette energetiche, una misura che è stata di recente ridimensionata, aumentando la pressione sulle famiglie. Inoltre, altri Paesi sono preoccupati che ciò sia anticoncorrenziale.

Il tasso di cambio effettivo reale è ora ai minimi degli ultimi 52 anni

Il rebus dello yen per la BoJ

Il rebus dello yen per la BoJ

Fonte: Refinitiv Datastream

Si tratta di considerazioni a lungo termine che gli interventi sul mercato dei cambi non potranno risolvere; qualsiasi intervento è (e sarà) solo di breve durata e destinato a gestire la volatilità. Non è infatti possibile contrastare un indebolimento a livello di fondamentali della valuta unicamente aumentando le proprie riserve in valuta locale.

Ciò significa che la Bank of Japan dovrà inasprire la politica monetaria più rapidamente, ma i funzionari devono cercare di evitare di perdere il controllo o di lasciare che i tassi salgano troppo a causa dell'impatto sui costi di finanziamento del governo. Nei suoi commenti più recenti, la Banca centrale giapponese ha detto di non voler interrompere il ritmo di acquisto dei JGB, ma un'occhiata alla base monetaria indica che c'è stato un rallentamento, con il dato di febbraio di +2,4% a/a che è rallentato a +1,6% a marzo. Quindi, forse si è trattato di un tapering sotterraneo nel tentativo di non spaventare i mercati.

Il rebus del Carry Trade

Se da un lato riteniamo che lo yen sia troppo debole, dall'altro dobbiamo riconoscere che ci sono valide ragioni per cui i mercati valutari hanno scommesso su un'ulteriore debolezza nel breve termine e su una debolezza fondamentale nel medio termine. La ragione più ovvia è il divario dei tassi di interesse tra il Giappone e le altre economie avanzate, in particolare gli Stati Uniti. Ma ci sono anche altre ragioni, come la crescita economica del Giappone rispetto ad altri Paesi, la bilancia dei pagamenti, l'enorme quantità di yen che la banca centrale ha stampato dopo il fallimento di Lehman Brothers e ad un ritmo ancora maggiore con il "bazooka" del governatore della BoJ Haruhiko Kuroda nel 2013.

Il Giappone ha molte riserve di valuta estera. È secondo solo alla Cina e ha circa il 50% di riserve in valuta estera rispetto al terzo più grande, la Svizzera. Una parte è in deposito, ma la maggior parte è investita. Se il Giappone dovesse iniziare a vendere il proprio portafoglio titoli, che è costituito in gran parte da titoli di Stato statunitensi, ciò eserciterebbe una pressione al rialzo sui rendimenti degli Stati Uniti. Sfortunatamente per i funzionari valutari giapponesi, questo renderebbe il carry trade ancora più interessante.

L’impatto sul mercato azionario

Gli investitori esteri hanno visto gli ultimi anni di forti rendimenti del mercato azionario ridursi drasticamente a causa della debolezza della valuta. Riteniamo che questo sia uno dei motivi per cui gli investitori esteri non sono tornati sulla borsa con i flussi che abbiamo visto nei primi anni dell'Abenomics. Se gli investitori stranieri desiderassero approfittare della convenienza del mercato azionario giapponese e delle riforme di corporate governance, avrebbe senso per loro – soprattutto considerando i rischi per la carriera – coprire la valuta. Così facendo, i loro afflussi sul mercato contribuiscono a far salire i prezzi delle azioni, ma hanno un ulteriore effetto di indebolimento dello yen. Se lo yen passasse ad una fase di rafforzamento, le coperture potrebbero essere in qualche modo diminuite e la somma dei rendimenti del mercato azionario e la forza dello yen potrebbe attirare significativi flussi senza copertura sul mercato giapponese da parte degli investitori stranieri. Quindi, a un certo punto potremmo trovarci in un contesto in cui uno yen forte viene visto come un bene per il mercato, come crediamo sia il caso da qui in avanti.

Articolo a curai di Adrian Edwards, portfolio manager, Japan Core Alpha team di Man Group