Economia

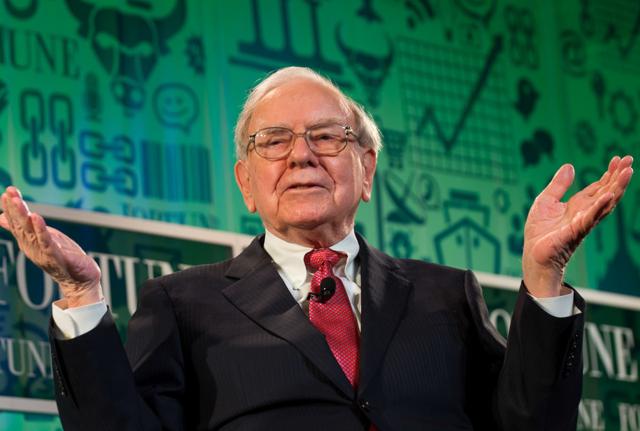

Warren Buffett, svelati i piani dell'Oracolo di Omaha: ecco dove investirà i "suoi" 325 miliardi di dollari di liquidità

Secondo i conti della sua Berkshire Hathaway, Buffett ha venduto circa un quarto delle proprie azioni in Apple. L'intervista a Gabriel Debach, Italian Market Analyst di eToro

Buffett vende altre azioni Apple. Liquidità da record: la possibile strategia difensiva dell'Oracolo di Omaha

All'alba delle presidenziali Usa, Warren Buffett se ne sta spaparanzato su una montagna di cash. L'Oracolo di Omaha ha ridotto per il quarto trimestre consecutivo la sua quota in Apple, scesa a 69,9 miliardi dai precedenti 84,2 miliardi di dollari, una riduzione del 25%. Risultato? Berkshire Hathaway ora dispone di 325 miliardi di dollari in liquidità.

Per molti, la sua strategia è semplice: Buffett, di fronte al caos politico e fiscale negli Stati Uniti, ha messo in stand-by le grandi acquisizioni, preferendo una liquidità record che garantisce a Berkshire la flessibilità per affrontare eventuali scossoni di mercato. Ma gli investitori restano sul chi va là, chiedendosi se dietro queste mosse ci sia qualcosa di più profondo che solo Buffett intuisce. Affaritaliani.it ha approfondito la questione con Gabriel Debach, Italian Market Analyst di eToro.

Qual è la logica dietro la decisione di Buffett di vendere un quarto delle azioni Apple? Sta forse diventando più prudente verso il settore tecnologico?

Buffett sta riducendo sia la sua esposizione nel settore tecnologico che in quello bancario, come si è visto anche dalla recente riduzione della sua quota in Bank of America. Le sue mosse sembrano dettate principalmente da ragioni fiscali: già nel trimestre scorso, Buffett aveva indicato che la riduzione della posizione in Apple non era legata alla crescita della compagnia. Infatti, nonostante la vendita, il titolo ha continuato a salire. Il vero obiettivo è ridurre l'impatto fiscale sulle plusvalenze, specialmente in un contesto in cui cresce la preoccupazione per l’evoluzione del deficit americano. Attualmente, l’aliquota fiscale di Buffett si aggira attorno al 21%, una delle più basse per Berkshire.

Considerando che Apple è sempre stata una colonna portante per Berkshire, perché ora Buffett sembra preferire la liquidità?

Apple ha rappresentato per lungo tempo una parte significativa del portafoglio di Buffett, superando il 50%. Oggi, invece, si attesta intorno al 30%. Con i rischi legati all'attuale contesto di mercato, Buffett sembra più orientato a tenere liquidità, preferendo cogliere le opportunità offerte dal mercato obbligazionario, soprattutto a breve termine, che garantisce rendimenti interessanti. Non è tanto che si aspetti un crollo del mercato azionario, quanto che stia valutando con cautela le prospettive attuali, senza fretta di esporsi.

LEGGI ANCHE: Warren Buffett, nuovo record per Berkshire Hathaway: cash da 325,2 miliardi di dollari

Cosa farà con i 325 miliardi di dollari in liquidità?

Probabilmente è alla ricerca di nuove opportunità. Gli investitori si chiedono se Buffett abbia intuito qualcosa che i mercati non hanno ancora valutato. È importante però non farsi allarmare dalle sue scelte: dal punto di vista fiscale, il suo obiettivo principale è una gestione oculata delle plusvalenze. Più che attendere un calo del mercato azionario, Buffett sembra voler esplorare nuove opportunità senza cedere alla fretta, in un contesto di mercato che offre margini di crescita ma che non rispecchia sempre il suo approccio di investimento orientato al valore.

Buffett teme una recessione negli Stati Uniti?

Guardando alla situazione attuale, chi sarà eletto presidente troverà tassi di disoccupazione e inflazione tra i più bassi degli ultimi decenni. L'economia americana continua a crescere su basi solide e non sembra che Buffett sia in attesa di una recessione imminente per rientrare nel mercato.