Economia

Alessandro Benetton si beve il vino veneto: cosa farà con il 36% di Zonin 1821

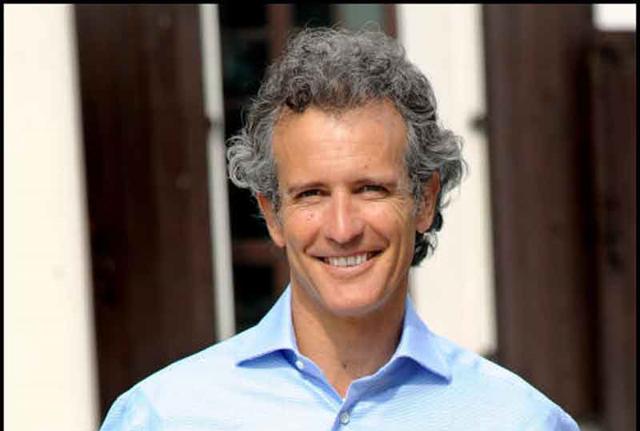

Alessandro Benetton in soccorso degli Zonin: 21 Invest entra in Zonin 1821. Verso la quotazione in borsa?

Lo hanno chiamato "pronto soccorso veneto", ma a ben guardare l'investimento di 21 Invest, holding d'investimento fondata nel 1992 da Alessandro Benetton, nella casa vinicola Zonin 1821, finora gestita dai tre figli di Gianni Zonin, l'ex presidente di BpVi, non è che l'ultima conferma dell'interesse che il settore enogastronomico riveste per i principali operatori di private equity e venture capital italiani, specialmente quelli con un cognome "importante" alle spalle.

La stessa 21 Invest non è ad investire nel "food&wine", avendo in portafoglio tra le altre società come Forno d'Asolo e Farnese Vini, mentre è di poche settimane fa la conferma dell'ingresso di Angelo Moratti (primogenito di Gian Marco Moratti), tramite il fondo Mip I lanciato da Milano Investment Partners Sgr (partecipata dalla Angel Capital Management dei Moratti), nel capitale di Miscusi, la nuova catena di ristorazione "fast casual" per gli amanti dei piatti di pasta di qualità fondata da Filippo Mottolese e Alberto Cartasegna che in meno di due anni di attività ha già superato i 4,5 milioni di euro di fatturato.

Con qualche differenza: i Moratti per sedersi ai tavoli di Miscusi hanno guidato un round di investimento da 5 milioni di euro, Alessandro Benetton ha invece sottoscritto un aumento di capitale da 65 milioni di euro per una quota di poco superiore ad un terzo del capitale (il 36%). Entrambi gli imprenditori-investitori adotteranno un approccio tipico del private equity, ossia forniranno capitali e competenze per espandere l'attività.

Anche qui con qualche differenza quanto meno di scala: Miscusi punta a superare i 10 milioni di euro l'anno aprendo nuovi locali in Italia e in Europa, Zonin 1821 (che negli ultimi 10 anni ha già visto il giro d'affari passare da 70 a 201 milioni, per l'85% generato all'estero) vuole salire entro i prossimi 5 anni sopra quota 300 milioni, per poi eventualmente quotarsi in borsa, dove al momento sono solo due i gruppi del vino quotati (Iwb - Italian wine brands e Masi Agricola), peraltro ancora sotto i livelli dei rispettivi collocamenti (10,92 euro per Iwb, che oscilla attualmente a 10,35 euro, 4,60 euro per Masi, attualmente a 3,65 euro).

Eppure investire nell'alimentazione-ristorazione e nel vino può rivelarsi un affare: Miscusi finora ha segnato un tasso di crescita medio mensile del 20% con una redditività del singolo ristorante vicina al 30%, mentre secondo l'annuale classifica Winenews nel 2017 la Tenuta San Guido del Marchese Nicolò Incisa della Rocchetta è risultata la più redditizia d'Italia, con un rapporto Ebitda/fatturato pari al 53,45%, davanti alla Marchesi Antinori col 46,11%, mentre Zonin 1821 nel 2016 (quando il fatturato era ancora di poco superiore ai 193 milioni) aveva registrato un Ebitda di 14,4 milioni, pari a poco meno del 7,5% del giro d'affari.

Insomma, spazio per recuperare redditività in parallelo alla crescita del fatturato sembra esservene, a beneficio di una futura quotazione in borsa, tanto che oltre ad Alessandro Benetton erano apparsi molto interessati ad un eventuale ingresso nell'azienda agricola veneta anche gli americani di Blackstone o gli scozzesi di Abardeen. Negli scorsi anni, sia pure con differenze molto elevate tra un titolo e l'altro, il settore enologico ha infatti segnato (tra gennaio 2001 e marzo 2018) una robusta crescita delle quotazioni pari, in media, a circa il 720% contro il +80% segnata, sempre in media, dagli indici dei principali listini azionari mondiali.

Anche senza invocare il "pronto soccorso veneto", ce n'è quanto basta per giustificare l'interesse che da mesi Alessandro Benetton aveva manifestato verso Zonin 1821. L'attuale valutazione di 180 milioni per il 100% della società potrebbe salire e di molto se i multipli di borsa tornassero attorno a 12-14 volte l'Ebitda e l'Ebitda stesso, in scia alla crescita del fatturato, si avvicinasse a quello dei primi della classe. Un Ebitda anche solo pari al 15% del fatturato, ossia a circa 45 milioni, potrebbe consentire una valutazione di Zonin 1821 tra i 500 e i 600 milioni di euro. O forse anche superiore, se i mercati per quel periodo si saranno lasciati alle spalle ogni timore e saranno tornati a crescere come fino a un paio d'anni fa.