Economia

Comcast, Opa su Sky. S'infiamma il risiko della tv. Ora tocca a Mediaset

L'Opa da 25 miliardi del colosso Usa della tv via cavo accende il risiko del piccolo schermo in Europa. Corre in Borsa Mediaset

Comcast vuole mettere un piede nel ricco mercato televisivo europeo, una mossa che spiazza la famiglia Murdoch e riaccende il risiko dei media nel Vecchio Continente spingendo gli operatori a interrogarsi sul futuro di Mediaset e delle scelte della famiglia Berlusconi (il Biscione ha appena spuntanto gli artigli ai francesi di Vivendi). Il titolo del gruppo di Cologno Monzese è stato uno dei migliori per tutta la seduta di Piazza Affari, chiudendo poi a +0,76% in scia alla mossa di Comcast, il colosso americano della tv via cavo che negli Usa controlla l'emittente Nbc che ha messo sul piatto 12,5 sterline per ogni azione di Sky. Offerta che incorpora un premio del 16% rispetto all'attuale offerta di Fox (10,75 sterline), puntando a rilevare oltre il 50% del capitale.

Il newsflow infatti, secondo gli analisti finanziari, ha acceso l'appeal M&A del settore e, quindi, anche sul Biscione.

Dopotutto, con Silvio Berlusconi che si avvia verso gli 82 anni, il tema della successione in Mediaset e sul futuro del gruppo è in agenda e, si chiede la Borsa, cosa farebbe la famiglia se i gruppi americani ricchi di cassa, anche grazie alla riforma fiscale che l'amministrazione Trump ha appena varato, mettesse sul piatto un'offerta multimiliardaria?

I numeri dicono tutto. La capitalizzazione di Mediaset, rispetto ai concorrenti, è esigua: il Biscione vale appena quattro miliardi di euro contro gli oltre 25 sia di Vivendi e Sky e gli oltre 150 miliardi di Comcast.

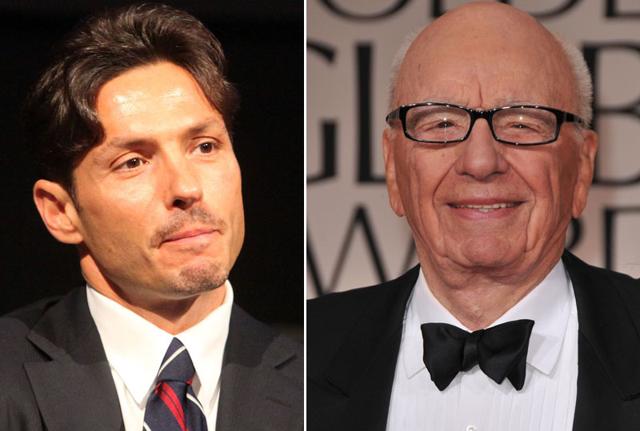

Il più grande operatore via cavo degli Usa ha detto di aver offerto a Sky 22,1 miliardi di sterline (30,87 miliardi di dollari) per acquisirla, superando la proposta di 21st Century Fox di Rupert Murdoch. Nel dettaglio, Comcast ha messo sul piatto 12,5 sterline per ogni azione di Sky, con un premio del 16% rispetto all'attuale offerta di Fox, che si attesta a 10,75 sterline. Comcast punta a rilevare oltre il 50% delle azioni di Sky, il cui titolo, appena dopo la notizia, si è infiammato del 19% sulla borsa di Londra. "Pensiamo che per noi Sky possa avere un grande valore e vogliamo espandere la nostra presenza a livello internazionale", ha detto il Ceo di Comcast, Brian Roberts.

L'offerta definitiva dovrà avere il placet del board di Comcast. Il colosso della tv via cavo, però, non si accontenterebbe solo di Sky, dal momento che starebbe pensando di rilanciare la sua offerta per l'acquisizione anche delle attività dell'intrattenimento di 21st Century Fox (finite lo scorso anno anche nel mirino di Sony e Verizon), dopo che la precedente non era andata in porto, pur avendo un valore del 15% superiore a quella di Disney. Disney, dal canto suo, ha siglato un deal carta contro carta con Fox a dicembre per un valore complessivo di 52,4 miliardi di dollari. Il gruppo dei Murdoch aveva respinto l'offerta da circa 60 miliardi di dollari di Comcast, dicendo che sarebbe andata incontro a troppi rischi di antitrust. Un deal tra Comcast e Fox sarebbe di tipo "verticale", aggiungendo altri canali tv via cavo a una compagnia che e' gia' una potenza nell'ambito della channel-distribution.

L'amministrazione Trump ha già espresso dubbi sui deal verticali, cercando di bloccare l'acquisizione di Time Warner da parte di AT&T, con il processo che si terrà il mese prossimo. Comcast, dal canto suo, ha detto di aver messo sul tavolo garanzie sostanziali di protezione dai rischi di antitrust formulando la sua offerta e che potrebbe accettare di escludere alcuni asset dal deal, quelli che per Washington potrebbero risultare piu' controversi, come i canali sportivi regionali.

I manager esecutivi di Fox, però, hanno preferito l'offerta di Disney, vedendo in essa una chance per beneficiare della vasta macchina di contenuti del gruppo di Topolino e dei piani per competere con Netflix, con una piattaforma di video in streaming direct-to-consumer. Dopo la vendita di asset, alla "nuova Fox" continuerebbero a far capo il network broadcast di Fox, Fox News e Fox Sports 1. James Murdoch, ceo di Fox e figlio del presidente Rupert, potrebbe ottenere un incarico in Disney, nel caso in cui il deal andasse in porto. La famiglia Murdoch controlla il 39% dei diritti di voto in 21st Century Fox e anche in News Corp, editore del Wall Street Journal. Tornando alla partita su Sky, al momento il tentativo di acquisizione del rimanente 61% dell'emittente britannica da parte di Fox sta attraversando un momento di turbolenza in Gran Bretagna.

(Segue...)