Economia

Mutui a costi record in Italia. Tassi al 5%. Interessi al doppio della Francia

Gli effetti del rialzo dei tassi deciso dalla Bce sui prestiti. La crisi dei mutui subprime potrebbe riaccendersi in Europa

Ad agosto i primi segnali di una crisi che comincia a piegare le famiglie e fa rallentare i prestiti alle imprese

I dati sui prestiti di fine estate raccontano una verità a due facce: mentre per le imprese, ancora forti delle misure governative varate in tempi non certo migliori, prosegue il trend di crescita dei nuovi finanziamenti, per le famiglie comincia ad apparire lo spettro del maggior costo del denaro, mentre il peggio deve ancora accadere in un mondo in cu vola l’inflazione. Dal 2018 a luglio 2022, il credito alle famiglie è aumentato di ben 46,5 miliardi, con un aumento del 7,4% che ha portato lo stock da 626,2 miliardi a 672,8 miliardi. Le maggiori accelerazioni sono state conseguite nei comparti mutui prima casa e prestiti al consumo mentre un calo - seppur lieve - si è concentrato nel comparto “altri finanziamenti”

Nel corso dell’ultimo quinquennio, i mutui ipotecari sono risaliti di ben 38,8 miliardi (+10,3%) da 379,1 miliardi a 417,9 miliardi, il credito al consumo di 10,4 miliardi (+10,1%) da 102,5 miliardi a 112,9 miliardi mentre gli altri finanziamenti sono calati di 2,7 miliardi (-1,9%) da 144,7 miliardi a 141,9 miliardi. Per quanto riguarda le imprese, nello stesso periodo si è registrato una riduzione complessiva dei finanziamenti di 8,7 miliardi (+1,3%) passando da 678,5 miliardi a 669,7 miliardi: tale decremento ha riguardato principalmente la componente dei prestiti di breve periodo per 64,8 miliardi (-29,9%), riduzione che ha purtroppo ampiamente controbilanciato la crescita registrata sul versante dei prestiti oltre i 5 anni, aumentati di 63,9 miliardi (-21,4%). Sul versante dei prestiti a medio termine (fino a 5 anni), la riduzione è stata più contenuta ma ha comportato una contrazione di 7,8 miliardi (-4,8%).

Nel 2022 i finanziamenti crescono, ma a ritmo inferiore alla media

Nei primi sette mesi dell’anno in corso, i finanziamenti delle banche alle famiglie e alle imprese sono cresciuti in media dello 0,4%, a un ritmo ben inferiore rispetto alla media registrata nell’ultimo quinquennio e pari all’1,2%. Per i mutui ipotecari, il rallentamento nella crescita è stato ancora più evidente perché, mentre il ritmo di espansione a partire dal 2018 è stato, in media, del 4,6%, nel corso del 2022 i molteplici fattori di incertezza hanno modificato il generale clima di fiducia di tutti i prenditori di prestiti.

A partire da agosto 2022, in controtendenza rispetto al passato, cominciano addirittura ad affacciarsi i primi segnali di una battuta d’arresto per tutti gli italiani che ancora vedono nel mattone il bene rifugio e per quelle imprese, il cui costo del credito potrebbe diventare una zavorra. Contro un’accelerazione del 2,2% registrata fino al mese di luglio, a fine agosto, i prestiti alle imprese sono aumentati del solo 0,7% rispetto al mese precedente, mentre quelli delle famiglie hanno subito una contrazione dello 0,1%. Una frenata che per le famiglie italiane è valsa più di 600 milioni di euro in meno di credito.

L'andamento del credito per imprese e famiglie

In particolare, per quanto concerne le imprese, da luglio ad agosto si è registrato un aumento complessivo dei finanziamenti di scarsi 4,5 miliardi, da 673,9 miliardi a 678,4 miliardi: tale accelerazione è stata favorita dal solo incremento dei prestiti di medio periodo per 3,9 miliardi (+2,5%), accompagnata da una modestissima crescita registrata non solo sul versante dei prestiti oltre i a 5 anni, aumentati di 474 milioni, ma anche sul versante dei prestiti a brevissimo termine (fino a 1 anno), aumentati di soli 66 milioni.

Per le famiglie italiane, la scarsa crescita degli altri finanziamenti non riesce neanche a compensare il calo del credito al consumo e dei mutui ipotecari. Il credito alle famiglie nel solo mese di agosto è diminuito complessivamente di 633 milioni, portando lo stock totale da 677,9 miliardi di luglio a 677,3 miliardi. Nel dettaglio, i mutui ipotecari sono diminuiti di ben 298 milioni (-0,1%) da 422,3 miliardi a 422,1 miliardi, mentre il credito al consumo subisce una frenata di 409 milioni (-0,4%) da 114,3 miliardi a 113,8 miliardi. L’unico comparto a non subire una battuta d’arresto è quello degli altri finanziamenti, che aumentano di scarsi 70 milioni (+0,1%) da 141,3 milioni a 141,4 milioni.

La morsa del costo del denaro: in Italia record di tassi nell’area euro

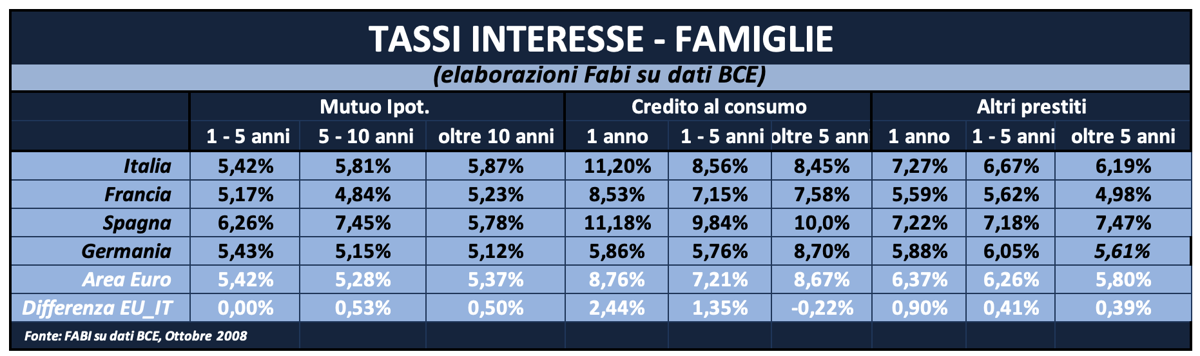

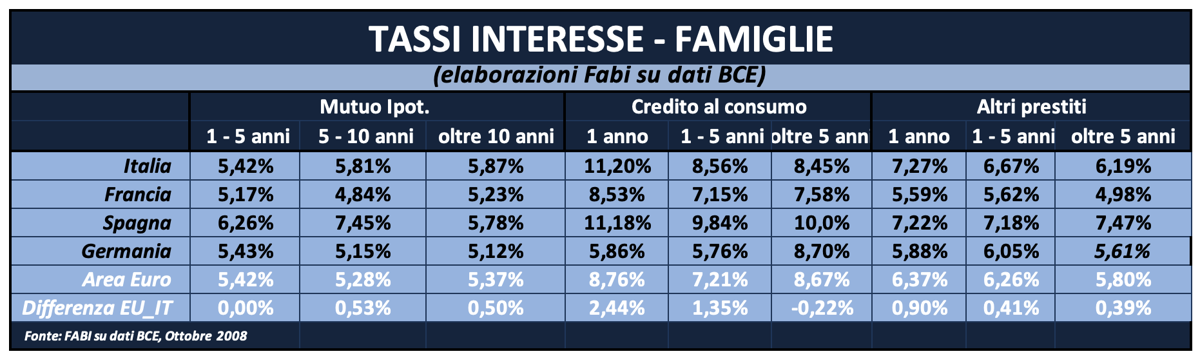

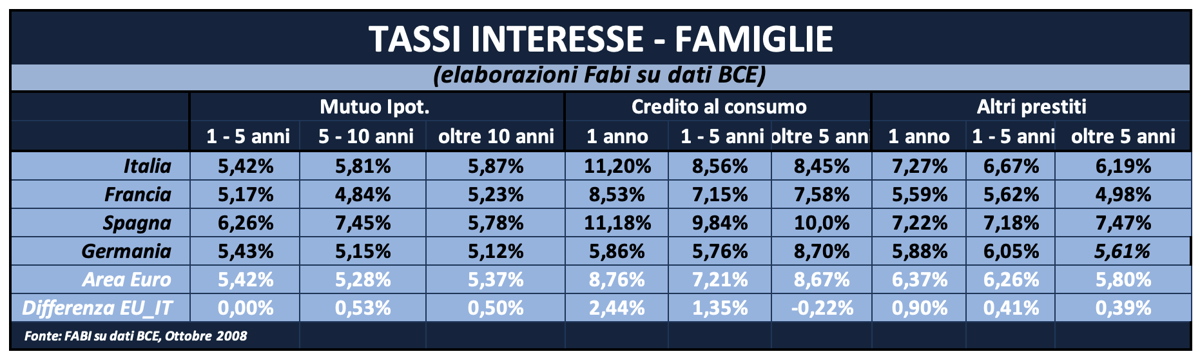

La contrazione dei mutui ipotecari e del credito al consumo alle famiglie non rappresenta solo un’inversione di tendenza, ma è un allarme che potrebbe trasformarsi nei prossimi mesi in una piaga finanziaria per le famiglie. E così, mentre i prezzi energetici corrono e l’inflazione sfida ogni previsione, toccando quasi il 12%, per gli italiani la casa di proprietà potrebbe rappresentare sempre più una conquista. I dati di agosto diffusi dalla Bce fotografano l’Italia come un paese con tassi di interesse più alti del livello medio di quelli registrati nella zona euro.

Questo vale, pressoché, per tutte le categorie di prestiti, partendo dai mutui ipotecari, passando per il credito al consumo e infine arrivando agli altri finanziamenti erogati alle famiglie. L’analisi dei tassi per scadenza del prestito, mostra che il costo del credito per le famiglie italiane è superiore in media di 18 punti base per un mutuo ipotecario con scadenza compresa tra 1 e 5 anni, fino ad arrivare a 32 punti base per uno stesso prestito a oltre 10 anni. Per tutte le altre categorie di prestiti la forbice è ben più ampia e il differenziale supera anche i 140 punti base. Se analizziamo la classe dei prestiti al consumo, solo i finanziamenti con scadenza inferiore ai 12 mesi hanno, in Italia, un costo comparabile con quello di altri paesi e addirittura inferiore alla media europea ma, in considerazione della durata media dei prestiti con tale finalità, il confronto italiano non regge.