Corporate - Il giornale delle imprese

Mediobanca, l'Area Studi presenta il nuovo report sul Sistema Moda

I primi nove mesi del 2023 dei maggiori player mondiali della moda segnano un incremento del giro d’affari dell’8%

Area Studi Mediobanca, Report Sistema Moda: atteso un 2024 in rallentamento e in consolidamento

L’Area Studi Mediobanca presenta il nuovo report sulla Moda che analizza i dati finanziari e di sostenibilità delle 80 maggiori multinazionali della moda con ricavi superiori a un miliardo di euro ciascuna (di cui 37 hanno sede in Europa, 29 in Nord America, 12 in Asia e due in Africa) e delle 175 Maggiori Aziende Moda Italia con fatturato individuale superiore a 100 milioni. L’analisi contiene inoltre un Focus sul settore calzaturiero che analizza le 162 aziende produttive nazionali con ricavi maggiori di 15 milioni e approfondisce l’andamento del comparto a livello mondiale.

I primi nove mesi del 2023 dei maggiori player mondiali della moda segnano un incremento del giro d’affari dell’8%, con mercato asiatico (+9%) ed europeo (+8%) allineati, ma Nord America in sofferenza, unica area geografica in calo, dopo essere stata quella più brillante nel 2022. Le prime evidenze per l’intero 2023 confermano un ulteriore anno di crescita (+7% sul 2022), anche se a un ritmo inferiore rispetto a quello precedente, con un incremento più accentuato per i gruppi del lusso con un +9%.

Il contesto macroeconomico, i solidi fondamentali del comparto e la stabilizzazione della crescita dopo i brillanti risultati del post-pandemia lasciano presagire un futuro consolidamento del settore con ulteriori investimenti da parte delle multinazionali sulla supply chain e sul rafforzamento del presidio di filiera. Per il 2024 si attende un rallentamento della crescita che si fermerebbe al +4%, sostenuta anche dall’aumento dei listini implementati nei mesi scorsi e da un’accelerazione dei flussi turistici.

L’anno record 2022: tutti i valori oltre i livelli pre-crisi

Nel 2022 le 80 maggiori multinazionali della moda hanno fatturato complessivamente €566 mld (+11,7% sul 2021, superando del 21,6% i livelli pre-pandemici), di cui il 58% generato dai player europei e il 33% dai nordamericani. Le aziende italiane riflettono la varietà e creatività imprenditoriale del nostro Paese e sono quindi più numerose, ma di dimensione inferiore. Tra i 37 gruppi europei, l’Italia con i suoi 12 big è il Paese con più protagonisti, ma è la Francia ad aggiudicarsi il primato per giro d’affari (43% del totale europeo), davanti a Germania (11%), Spagna e Regno Unito (10% entrambi), con l’Italia al 7%. I gruppi del lusso crescono di più di quelli mass-market (+19,3% vs +8,3% sul 2021), anche rispetto ai livelli pre-Covid (+32,7% vs +13,8%).

Al primo posto per ricavi tra i colossi mondiali si conferma LVMH (€79,2 mld). Seguono, a distanza, Nike (€48,0 mld), la spagnola Inditex (€32,6 mld) che controlla Zara, EssilorLuxottica (€24,5 mld), la tedesca Adidas (€22,5 mld), l’altro player francese del lusso Kering (€20,4 mld, di cui €10,5 mld Gucci, €3,3 mld Yves Saint Laurent, €1,7 mld Bottega Veneta), la svedese H&M (€20,1 mld), il gruppo svizzero Richemont (€20,0 mld), quello giapponese Fast Retailing che controlla Uniqlo (€16.4 mld) e Chanel (€16.1 mld). Prima tra gli italiani si posiziona Prada (€4,2 mld), al 33esimo posto in classifica, seguita da Oniverse (44esima posizione), Moncler (50esima) e Giorgio Armani (54esima). Il giro d’affari complessivo appare concentrato: le prime dieci multinazionali rappresentano oltre la metà dei ricavi aggregati, con LVMH che da sola ne concentra il 14%.

La redditività supera anch’essa i livelli pre-crisi, con l’ebit margin aggregato al 15,1% (dal 13,1% del 2019), risultato dell’aggregazione di due cluster differenti: da una parte i colossi del lusso con l’ebit al 24,4%, inferiore solo alla redditività delle farmaceutiche (25,1%), e dall’altra i player mass-market con il 9,7%. Hermès si conferma di gran lunga al primo posto (ebit margin al 41,5%), davanti a Chanel (34,1%) e LVMH (31,5% al netto della divisione “selective retailing”). Seguono Moncler (29,8%), prima italiana in classifica, e Kering (27,5%).

Gli investimenti superano i livelli del 2019: +29,4% rispetto al 2021 e +24,8% rispetto al 2019. I gruppi del lusso registrano un’intensità di investimento più che doppia rispetto a quelli orientati al massmarket: 9,4% vs 4,5% il rapporto fra investimenti e ricavi. I big italiani si distinguono per il tasso di investimento medio più elevato, pari a 13,5%, oltre il doppio della media del settore (6,4%), e superiore a quello francese (9,9%). Il podio è tutto tricolore: Valentino (23,6%), OTB (20,2%), Prada (17,2%).

Anche gli acquisti di azioni proprie si sono intensificati superando i livelli pre-pandemici (+81,5% sul 2019) e raggiungendo il record nel 2022, con un’accelerazione per i gruppi europei rispetto a quelli nordamericani (+135,4% vs 66,6%) a cui, però, è attribuibile il 68,7% degli acquisti complessivi. Nel 2022 i colossi della moda hanno distribuito 24,8 miliardi di dividendi, anche in questo caso record del quadriennio, pari al +17,5% sul 2021 e al +15,4% sul 2019. Sul fronte patrimoniale, le multinazionali della moda godono di una struttura finanziaria più solida rispetto alla grande manifattura (debiti finanziari sul capitale netto al 67,1% vs 71,0%), con i gruppi europei più capitalizzati di quelli nordamericani (57,0% vs 115,7%).

Forza lavoro più giovane e flessibile nelle aziende statunitensi e tedesche, più donne ai vertici nelle francesi

Il 36% della forza lavoro delle multinazionali della moda ha meno di 30 anni, con quelle statunitensi ben oltre la media (48%), mentre le europee sono allineate al dato globale: le tedesche e le britanniche sono al di sopra (rispettivamente 43% e 41%), le italiane al di sotto (25%). Il ricorso al parttime è più intenso nei gruppi statunitensi (51%) e tedeschi (41%), mentre i player nazionali registrano il valore più basso (9%) dopo quelli cinesi (1%).

Quanto alla varietà di genere, la presenza femminile cala all’aumentare del livello di responsabilità in azienda: la quota di donne sul totale della forza lavoro è pari al 66%, ma scende al 45% nei ruoli direttivi e al 33% all’interno dei CdA. I gruppi statunitensi hanno più consiglieri donna (40%) rispetto a quelli europei (34%). Ampiamente sopra la media si collocano i player francesi i cui board sono composti per quasi la metà da donne; i gruppi tedeschi si fermano al 29% e quelli italiani al 31%. I big transalpini registrano anche la più alta percentuale di donne nei ruoli dirigenziali (56%), seguiti da italiani (49%) e statunitensi (47%). Le meno rappresentate sono le donne giapponesi: solo una ogni dieci consiglieri e il 22% nei ruoli dirigenziali. Le aziende cinesi fanno invece più ricorso alla forza lavoro femminile: il 76% del totale dipendenti è donna.

Andamento occupazionale e filiera produttiva

La forza lavoro nelle multinazionali della moda è impegnata in massima parte nella rete di vendita e nella logistica (57%) cui seguono gli uffici amministrativi (24%) e gli stabilimenti (19%). Nei gruppi la cui attività principale è la creazione, il design e la vendita del prodotto (c.d. "no-factory"), i processi produttivi sono completamente delegati a fornitori esterni. Al contrario, nei gruppi che adottano una strategia di produzione interna (in house), un dipendente su tre è addetto alla produzione.

Per quanto riguarda la supply chain, i fornitori dei maggiori player mondiali della moda sono localizzati per il 62% in Asia, per il 29% in Europa e per il 7% nelle Americhe, con punte di oltre il 90% in Asia per le calzature sportive. Il ricorso a fornitori asiatici è più marcato per i gruppi nordamericani rispetto a quelli europei (73% vs 43%) che concentrano nel Vecchio Continente oltre la metà dei propri fornitori (53%), adottando una strategia di prossimità alla ricerca di maggiore qualità. Con riferimento alle multinazionali operative nell’alta gamma, è evidente la maggiore concentrazione della produzione in Europa: il 77% dei loro fornitori è europeo, rispetto al 13% dei player di fascia più economica.

Solo il 19% dei fornitori degli operatori di alta gamma è asiatico, percentuale che sale al 76% per i player che servono il mass market. Infine, un segnale inequivocabile dell’eccellenza del Made in Italy: il 29% dei fornitori dei gruppi europei della moda ha sede in Italia, quota che sale ai due terzi per i player del lusso. L’Italia si configura quindi come il primo produttore di alta moda nel mondo.

Nel 2022 quasi due milioni e 250 mila persone lavorano direttamente alle dipendenze degli 80 operatori mondiali della moda, oltre 48mila in più rispetto al 2019 (+2,2%), con i gruppi europei in accelerazione (+8,5% sul 2019) e quelli nordamericani in ridimensionamento (-7,4%). Mediamente il 53% dell’organico delle multinazionali europee lavora nel Vecchio Continente, il 23% in Asia, il 15% in Nord America, il 6% in America Latina e il 3% in Africa.

Sostenibilità ambientale: l’impegno Green della moda trainato dai gruppi europei

I dati di sistema desunti dai bilanci di sostenibilità confermano la crescente attenzione alle tematiche ESG da parte dei principali gruppi mondiali della moda che si impegnano con sempre più incisività per un futuro più sostenibile e per la salvaguardia dell’ambiente. Diminuiscono le emissioni di CO2 (da 1.239 tonnellate di CO2 per un milione di fatturato nel 2021 a 1.055 nel 2022; -15%), con le aziende europee (-30%) che sovraperformano quelle nordamericane (-11%).

Anche i rifiuti prodotti diminuiscono (da 2,8 tonnellate per un milione di fatturato nel 2021 a 2,5 nel 2022; -11%) e i big europei (-19%) risultano più virtuosi di quelli nordamericani (+2%). La quota di rifiuti riciclati aumenta (dal 70,1% nel 2021 al 73,9% nel 2022) ed è pari al 72,8% per le aziende europee (+3,5 p.p. sul 2021) e all’84,9% per i gruppi statunitensi (+0,2 p.p. sul 2021). Si incrementa il ricorso alle fonti rinnovabili (dal 55,6% nel 2021 al 60,6% nel 2022), con i big europei ancora una volta più virtuosi di quelli nordamericani (70,5% vs 50,0% nel 2022). In calo i consumi idrici del 18% (da 316 m3 di acqua consumata per un milione di fatturato nel 2021 a 258 nel 2022); solo in questo caso risultano più virtuosi i gruppi nordamericani (-19%) rispetto a quelli europei (-16%).

Preconsuntivi 2023 e aspettative per il 2024

Dopo un biennio brillante, i dati preconsuntivi 2023 indicano una crescita del giro d’affari aggregato delle Maggiori Aziende Moda Italia del +6% sul 2022 che si accompagna a una maggiore dispersione rispetto al passato a conferma della forte incertezza dello scenario. A trainare i ricavi sono le vendite all’estero (+7%): più dinamico il mercato asiatico, positiva anche l’Europa grazie al contributo dei turisti, in sofferenza, invece, il mercato nordamericano. Gli investimenti dovrebbero attestarsi a un +17%.

Per il 2024 si prevede un’ulteriore, moderata crescita del giro d’affari del 3% che porterebbe i ricavi dell’aggregato delle Maggiori Aziende Moda Italia a sfiorare i 94 miliardi, in un contesto di tassi di interesse e tensioni inflazionistiche in riduzione che, combinati con la solidità finanziaria e l’alta qualità dei prodotti e servizi offerti rappresenteranno nel 2024 un fattore di successo per sostenere la crescita tramite investimenti organici (previsti in aumento da un terzo delle imprese) e attività di M&A.

Uno sguardo d’insieme: assetti proprietari, base produttiva e digitalizzazione

Le 175 maggiori aziende della moda con sede in Italia registrano un valore aggiunto pari all’1,5% del Pil nazionale nel 2022. Spiccano l’abbigliamento, che determina il 40,6% dei ricavi aggregati, e le pelli, cuoio e calzature (30,4%). Le produzioni riferibili all’alta gamma cubano il 67,0% del totale dei comparti abbigliamento, pelletteria e tessile. Si conferma importante la presenza di gruppi stranieri nella moda italiana: 62 delle 175 aziende hanno una proprietà estera che controlla il 41,6% del fatturato aggregato (il 23% è francese), a conferma dell’apprezzamento oltreconfine del Made in Italy.

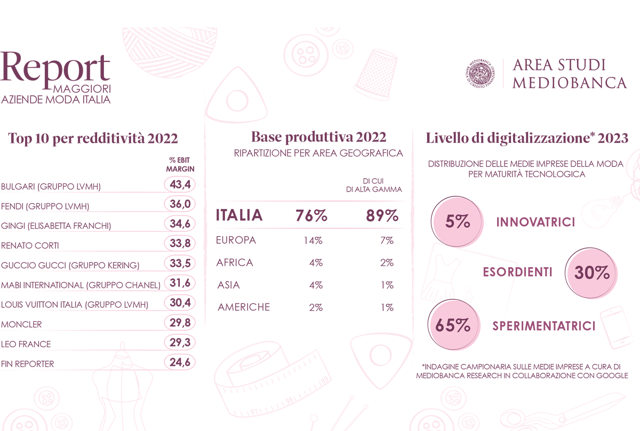

L’investitore straniero predilige l’alta gamma: il 76,2% del fatturato aggregato delle aziende a controllo estero è relativo alla fascia lusso (il 60% è francese). La proiezione internazionale è una delle caratteristiche più rappresentative delle società manifatturiere della moda: il 65% del fatturato complessivo proviene dall’estero, con in testa l’occhialeria (76,8%) e la pelletteria (75,2%). I produttori di alta gamma si collocano su livelli di export più elevati rispetto a quelli di fascia più economica (75,1% vs 42,1%), dimostrando maggiore capacità di presidiare i mercati esteri. La base produttiva delle aziende della moda è principalmente italiana: il 76% degli insediamenti manifatturieri è ubicato in Italia, mentre il restante 24% è in Paesi stranieri (14% Europa, 4% Asia, 4% Africa e 2% Americhe).

I player dell’occhialeria, gioielleria e tessile sono più orientati verso una strategia di delocalizzazione. Per le aziende di alta gamma, la concentrazione della produzione nazionale è maggiore: l’89% della loro base produttiva è in Italia e solo l’11% è in Paesi stranieri (di cui due terzi in Europa). Complessivamente si osserva una progressiva riconfigurazione del processo di internazionalizzazione del tessuto produttivo italiano della moda secondo tendenze di nearshoring e, soprattutto, friendshoring.

Applicando il sistema di rating proprietario sviluppato dalla collaborazione fra Mediobanca Research e Google per misurare il grado di maturità digitale delle aziende, le medie imprese della moda mostrano una maggiore digitalizzazione rispetto alla media della manifattura italiana: il 30% (vs 39%) del campione analizzato risulta composto da imprese esordienti, in una fase ancora iniziale del processo di digitalizzazione, e il 65% (vs 56%) del campione da imprese sperimentatrici, con una visione digitale delineata, ma che potrebbero sfruttare meglio le opportunità offerte dalla tecnologia.

Solo il 5% è composto da aziende innovatrici, con una solida infrastruttura digitale, processi organizzativi innovativi e una forza lavoro digitalmente qualificata. L’anno 2022: tutti i valori oltre i livelli pre-crisi, l’alta qualità premia la redditività Le 175 aziende considerate hanno sviluppato nel 2022 vendite pari a 85,9 miliardi di euro, in ripresa del 19,1% sul 2021 e superiore del 20,4% ai livelli pre-crisi, con l’impiego di quasi 296mila dipendenti (+7,0% sul 2021 e +3,1% sul 2019). Nel 2022 il ritorno dell’inflazione ha colpito anche il comparto della moda, seppur in modo meno incisivo rispetto al resto della manifattura italiana.

La crescita delle vendite rimane comunque premiante e ancora a doppia cifra anche considerando la relativa inflazione: +12,9% sul 2021, con l’export al +13,3% e le vendite nazionali al +12,2%. I produttori di alta gamma recuperano con maggior forza rispetto a quelli mass-market, superando i livelli del 2019 del 20,3%, mentre i player operativi nella fascia più economica si fermano a un +11,0%. Le medie imprese rimbalzano più velocemente, segnando un fatturato superiore del 32,9% sul 2019, a conferma della maggiore dinamicità e flessibilità di questa classe dimensionale, fiore all’occhiello del sistema industriale italiano.

La redditività segna una dinamica crescente dall’11,8% di ebit margin del 2019, al 10,4% del 2021 e al 12,2% del 2022, dopo l’impatto dirompente del 2020 con il 4,3%. Quindi, oltre ad aver conseguito nel 2022 un importante sviluppo delle vendite in termini reali, il comparto mostra una buona capacità di gestire gli effetti dell’inflazione, assorbendone l’impatto e riuscendo a segnare una significativa progressione della redditività. Il comparto pelli, cuoio e calzature riporta ancora i margini più soddisfacenti (18,3% nel 2022), seguito dall’occhialeria, pure a doppia cifra e sopra la media (16,5%).

I prodotti di alta qualità continuano a premiare la redditività, con l’alta gamma a chiudere il 2022 con un ebit margin del 16,4%, quasi il triplo dei valori delle produzioni mass market (6,1%). Il podio per redditività vede Bulgari (43,4%) e Fendi (36,0%), entrambe appartenenti alla galassia LVMH, davanti a Gingi (34,6%, il cui principale marchio è Elisabetta Franchi). In rialzo del 17,8% sul 2021 gli investimenti che superano del 26,5% i livelli pre-crisi (oltre un miliardo in più sul 2019). Fra le aziende produttive, nel comparto della gioielleria la crescita è stata anche più consistente (+66,1%).

Sul fronte patrimoniale, le aziende della moda rafforzano la propria struttura finanziaria (debiti finanziari sul capitale netto al 52,0% nel 2022 dal 62,1% del 2019), con quelle di alta gamma che segnano una leva inferiore a quella dei produttori mass-market (49,9% vs 63,7%) e l’occhialeria che si distingue come il comparto più capitalizzato. La liquidità sale a livello aggregato dal 40,0% dei debiti finanziari nel 2019 al 49,0% nel 2022.