Economia

Brillare in tempi di crisi: ecco perché l’oro è più prezioso che mai nei nostri portafogli

Kevin Thozet, membro del comitato investimenti di Carmignac

Negli ultimi mesi l'oro ha registrato nuovi massimi e dall'inizio dell'anno è cresciuto di circa il 35%. Che cosa c'è dietro il rally? Analisi

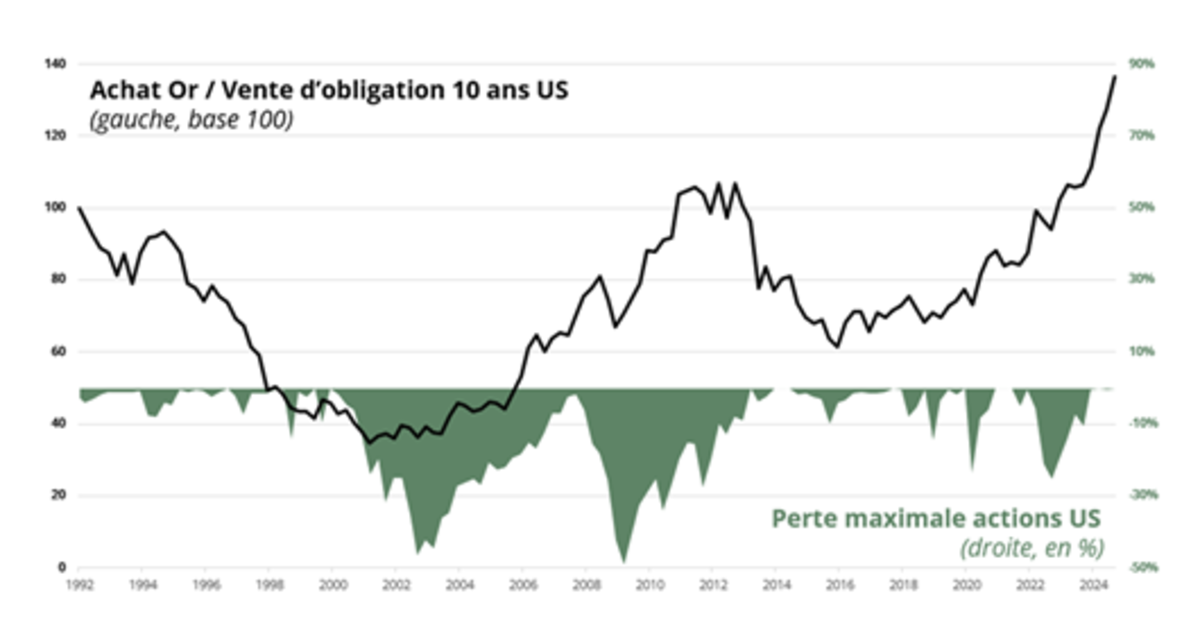

Andamento della performance di una strategia long gold/short US Treasuries a fronte di un drawdown estremo nell'azionario USA

Negli ultimi mesi l'oro ha registrato nuovi massimi e dall'inizio dell'anno è cresciuto di circa il 35%. Questo ottimo andamento è riconducibile alla recrudescenza del rischio geopolitico, agli acquisti da parte delle Banche Centrali, intenzionate a diversificare le proprie riserve, e all’incertezza relativa al ciclo economico.

L’aumento dei tassi di interesse reali e l’apprezzamento del dollaro, fattori classici di indebolimento del metallo giallo, avrebbero potuto contenere la forza dell’oro, ma così non è stato. Riteniamo che l’aspetto di “diversificazione” delle riserve delle Banche Centrali sia importante, in un contesto in cui l’inflazione è tornata a essere un dato economico “vitale”, e dove è sempre più viva la tentazione per i paesi dell’emisfero meridionale di costruire un’alternativa al dollaro. L’oro sta diventando nuovamente strategico. In un contesto turbolento, l’oro torna quindi a essere un vettore di possibile diversificazione all’interno dell’allocazione del portafoglio, forse migliore delle valute 2 resilienti, delle obbligazioni statunitensi o tedesche.

Ma cosa rende l’oro un asset di diversificazione efficace? Nei periodi di avversione al rischio3, durante i quali i titoli azionari hanno ampiamente sottoperformato, l’oro ha ovviamente sovraperformato gli asset rischiosi ma anche i titoli governativi. Infatti, i tassi a breve termine hanno un impatto più immediato sui prezzi dell’oro determinando il costo opportunità legato alla detenzione di uno strumento non fruttifero, mentre i tassi a lungo termine possono essere correlati all’inflazione. La linea nera del grafico sopra riportato corrisponde alla performance di un investimento caratterizzato dall’acquisto di oro a fronte della vendita di un’obbligazione statunitense a 10 anni. Un investimento di questo tipo genera performance assolute.

Registra un ottimo andamento su mercati caratterizzati da avversione al rischio: +100% durante la fase di scoppio della bolla di Internet e +30% nel 2022, anno di forte inflazione, compensando quasi tutte le perdite del mercato azionario nei momenti di maggiore necessità. L’oro è ancora meno correlato agli asset rischiosi rispetto alle obbligazioni, il che lo rende uno strumento adatto alla costruzione del portafoglio; tende a offrire una copertura efficace sia contro l’incertezza economica che contro l’inflazione.

Una caratteristica provvidenziale poiché il persistere dell’inflazione rappresenta uno dei maggiori fattori di rischio attuali e di trasformazione futura5, nel contesto odierno in cui la gestione dei picchi raggiunti dal debito pubblico continua a essere rinviata, rendendone il rimborso sempre più illusorio senza il sostegno attivo dato dall’immissione di nuovo denaro sul mercato.

Analisi a cura di Kevin Thozet, membro del comitato investimenti Carmignac*